Reverse Founder Vesting: Wie Du Dich vor dem Abgang eines Mitgründers schützt

Einleitung

Beginnen wir mit einem kurzen Fallbeispiel: Andy, Ben und Carla haben die Aare Founders AG gegründet und ihre Aktien zum Nennwert gezeichnet. Daneben gibt es noch zwei Investoren, die für ihre Aktien deutlich mehr als den Nennwert bezahlt haben. Alle Aktionäre halten jeweils 20% (siehe die nachfolgende Übersicht).

Nach zwei Jahren hat Andy genug. Er steigt aus. Die übrigen Aktionäre akzeptieren dies natürlich, möchten nun aber auch seine Aktien zurückkaufen. Andy macht aber nicht mit. Die Gründer und Investoren haben keine vertragliche Regelung getroffen. Sie müssen sich damit abfinden, dass Andy nicht mehr bei der Gesellschaft mitarbeitet und trotzdem Aktionär bleibt.

Problematik

Andy profitiert in dieser Konstellation weiterhin vom Wachstum der Gesellschaft und bestimmt als Aktionär das Geschehen mit: Er ist dividendenberechtigt, er profitiert beim Exit von der Wertsteigerung seiner Aktien, die er bei der Gründung günstig gezeichnet hat, und er kann durch Ausübung seiner Stimmrechte an der Generalversammlung Entscheide beeinflussen. Im Gegensatz zu seinen Mitgründern trägt er persönlich aber nicht mehr zum Erfolg der Gesellschaft bei. Solche Aktien werden daher auch «Dead Shares» (tote Aktien) genannt.

Es besteht keine Pflicht für Andy, seine Aktien an die anderen Aktionäre zu verkaufen und diese haben umgekehrt auch kein Recht, Andys Aktien zurückzukaufen. Das Gesetz bietet für diese Konstellation keine befriedigende Lösung. Potenzielle Investoren werden sich in unserem Beispiel gut überlegen, bei der Aare Founders AG einzusteigen.

Mögliche Lösung

Für diese unbefriedigende Ausgangslage gibt es verschiedene Lösungsansätze. Eine Möglichkeit ist das Reverse Founder Vesting. Dabei handelt es sich um ein vertragliches Gestaltungskonzept, das wie folgt funktioniert: Beim Reverse Founder Vesting verdienen sich die Gründungsmitglieder ihre Aktien über die Zeit ab. «Reverse Vesting» meint in diesem Kontext, dass einem Gründer die Aktien zwar von Anfang an gehören. Er räumt den anderen Gründern aber ein zeitlich gestaffeltes und befristetes Kaufrecht an diesen Aktien ein. Je früher jemand das Unternehmen verlässt, desto mehr Aktien können günstig zurückgekauft werden.

Typisch ist dabei folgende Regelung: Die nicht abverdienten (also die «nicht gevesteten») Aktien können von den Mitgründern zu einem im Voraus vertraglich bestimmten oder bestimmbaren, niedrigen Preis (zum Beispiel zum Nennwert) gekauft werden. Die bereits abverdienten (also die «gevesteten») Aktien darf der aussteigende Gründer entweder behalten oder das Kaufrecht daran kann zu einem wesentlich höheren Preis ausgeübt werden.

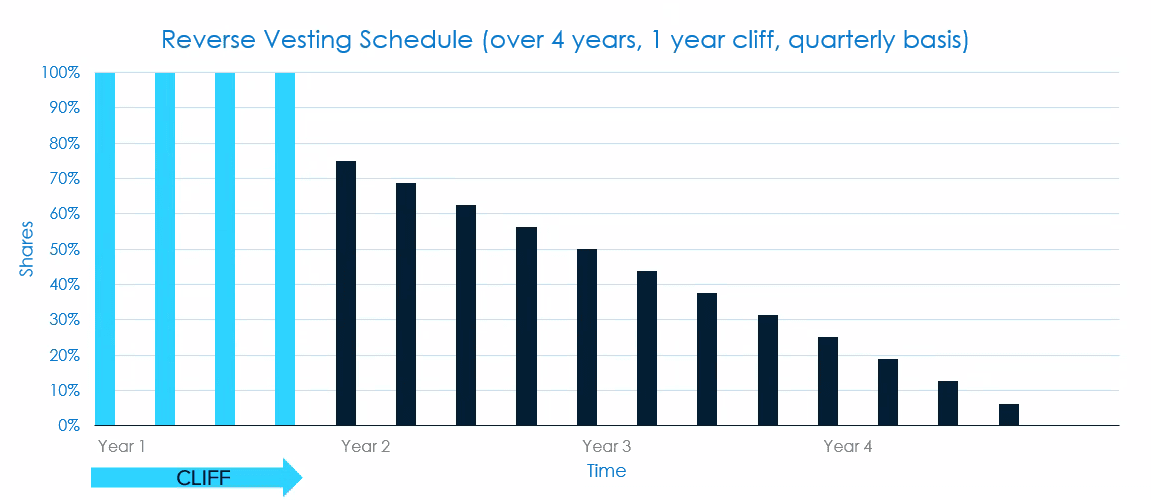

Der Vesting-Zeitraum wird in der Praxis oft auf zwei bis vier Jahre mit einer einjährigen Sperrfrist («Cliff») festgelegt. Während der einjährigen Sperrfrist verdient das Gründungsmitglied noch keine Aktien ab. Anschliessend vestet eine bestimmte Anzahl von Aktien am Ende jedes Quartals. Die Anzahl der Aktien, die von den verbleibenden Gründern zum Nominalwert zurückgekauft werden können, nimmt also im Laufe der Zeit ab.

Einen beispielhaften Ablauf findest Du in der nachfolgenden Grafik. Die Angaben in Prozent bezeichnen jeweils die Anzahl nicht gevesteter Aktien, die der aussteigende Gründer an seine Mitgründer abgeben muss, wenn diese ihr Kaufrecht ausüben.

Investorenfreundlich? Gründerfeindlich?

Nicht selten sind es Investoren, die eine entsprechende Vertragsgestaltung mit Reverse Founder Vesting anregen. Aus Sicht des Start-Ups darf man daher durchaus kritisch sein: Wird die Person, die neues Kapital einbringt, dadurch einseitig begünstigt? Haben die Founder das Nachsehen?

Dem ist nicht so. Die Rückkauf-Möglichkeit der nicht gevesteten Aktien zu einem niedrigen Preis liegt durchaus auch im Interesse der Gründer, wie an unserem obigen Beispiel veranschaulicht werden kann:

Andy wird argumentieren, dass er mit seinem ursprünglichen Investment ein erhebliches finanzielles Risiko eingegangen ist, bereits viel Aufwand in die Gesellschaft gesteckt hat und er daher an der allfälligen Wertsteigerung des Unternehmens zu beteiligen ist.

Andererseits sind Ben und Carla mit einem Abfluss von Know-How und Arbeitskraft konfrontiert. Sie gehen bei der Weiterführung der Gesellschaft weiterhin ein finanzielles Risiko ein. Sie wollen den Kaufpreis darum tief halten. Ein grosser Teil ihres hart erarbeiteten Erfolgs bleibt ohne vertragliche Absicherung bei einer Person liegen, die nicht mehr mitwirkt. Dieser Effekt verstärkt sich mit jeder Investitionsrunde, wenn das Eigenkapital der Founder zunehmend verwässert wird. Zudem können die in unserem Beispiel bei Andy liegenden Anteile von Ben und Carla nicht als Anreiz für neue Mitarbeiter (Stichwort Mitarbeiterbeteiligungsprogramm) oder für später hinzukommende Kadermitarbeiter genutzt werden. Das Vesting bildet daher auch einen Anreiz für die Founder, ihre Mitwirkung beim Startup über längere Zeit wahrzunehmen.

Auf der anderen Seite wollen sich Investoren vor opportunistischem Verhalten der Gründungsmitglieder schützen und diese möglichst lange an die Gesellschaft binden, weil die Bewertung des Start-Ups in der Regel einzig vom künftigen Potenzial und nicht von verwertbaren Vermögenswerten abhängt. Nur so kann dieses eingepreiste Potenzial auch ausgeschöpft werden. Aus Investoren-Sicht sind solche Dead Shares ein Hemmnis. Möglicherweise werden sie die Investition unterlassen oder verlangen, dass man die Dead Shares vor einem Investment wieder in Umlauf bringt. Im letzteren Fall zwingt dies die verbleibenden Founder dazu, mit dem ausgeschiedenen Gründer zu verhandeln.

Flexible Lösung, frühzeitige Planung

Natürlich lassen sich die Gestaltungsmöglichkeiten des Reverse Founder Vestings individualisieren und flexibel gestalten. Start-Ups sollten sich bei Bedarf fragen: Sollen alle Gründeraktien oder nur Teile davon einem Vesting unterstellt werden? Über welchen Zeitraum soll das Vesting gelten? Sollen unterschiedliche Regelungen oder Bedingungen für die jeweiligen Gründer getroffen werden? Zu welchem Preis sollen die nicht gevesteten (und allenfalls auch die gevesteten) Aktien zurückgekauft werden?

Eine frühzeitige Planung, idealerweise bereits vor der Gründung, ist dabei unumgänglich.

Fazit

Reverse Founder Vesting ist für Startups – für Gründerinnen wie für Investoren – eine interessante vertragliche Gestaltungsmöglichkeit. Das Konzept kann dabei helfen, Dead Shares zu vermeiden, Anreize zum Verbleib in der Gesellschaft zu schaffen und das Startup für künftige Investments fit zu halten. Die konkrete Ausgestaltung kann flexibel und auf den konkreten Fall angepasst werden.

Möchtest Du mehr wissen? Planst Du die Gründung eines Start-Ups oder eine Investition und brauchst Unterstützung bei der Vertragsredaktion? Gerne begleiten wir Dich juristisch und helfen Dir dabei, Dein Vorhaben umzusetzen.

Mehr Informationen zum Thema Vertragsrecht.

- Autor:innen

Mauro Rappo

MLaw, Rechtsanwalt, Associate